Mit dem Begriff „Dachfonds“ können die meisten, die sich mit Thema Investment auseinandergesetzt haben, grob etwas anfangen. Doch wie sieht es eigentlich genau mit der Risikoverteilung im Verhältnis zur Rendite aus? Zu welchem Anlegertyp passen Dachfonds überhaupt? Und gibt es Unterschiede?

Viele dieser Fragen wollen wir heute mal genauer unter die Lupe nehmen und Licht ins Dunkle bringen.

Zur Einführung schadet da ein Film zum Thema sicher nicht, bevor wir ins Detail gehen:

Mit dem Begriff „Dachfonds“ können die meisten, die sich mit Thema Investment auseinandergesetzt haben, grob etwas anfangen. Doch wie sieht es eigentlich genau mit der Risikoverteilung im Verhältnis zur Rendite aus? Zu welchem Anlegertyp passen Dachfonds überhaupt? Und gibt es Unterschiede?

Viele dieser Fragen wollen wir heute mal genauer unter die Lupe nehmen und Licht ins Dunkle bringen.

Zur Einführung schadet da ein Film zum Thema sicher nicht, bevor wir ins Detail gehen:

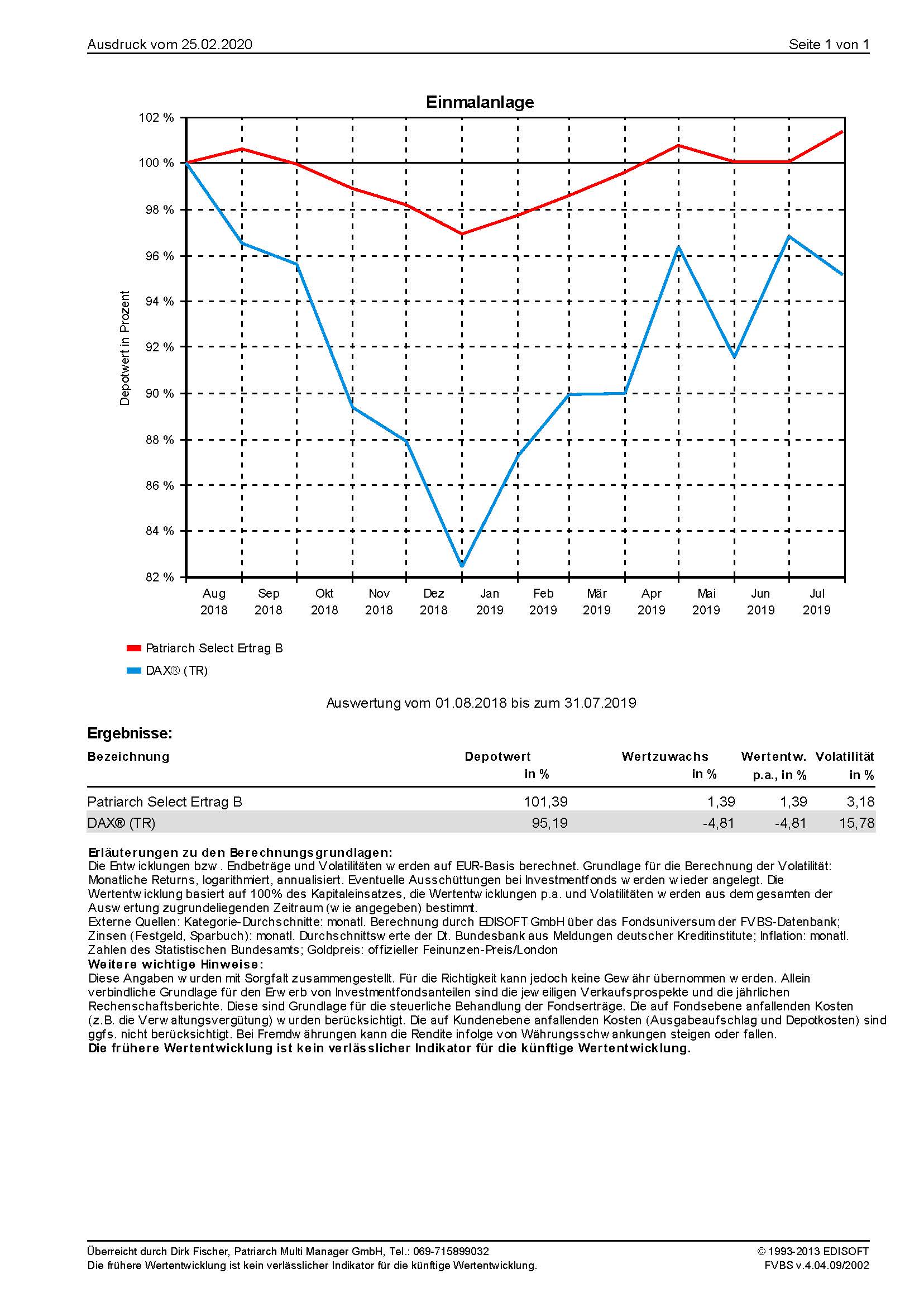

Die Strategie Ertrag ist die Variante für den defensiven und risikoscheuen Anleger. Der Fonds zielt auf eine umfassende Wahrnehmung der Wachstumschancen an den internationalen Aktien- und Rentenmärkten ab. Der Anteil des in Aktienfonds angelegten Netto-Teilfondsvermögens kann grundsätzlich max. 45% betragen (die Regelaktienfondsquote liegt bei 25%). Der Anlagezeitraum sollte mindestens zwischen 5 und 7 Jahren liegen.

Die Strategie Wachstum ist die Patriarch-Variante für den ausgewogenen Investor. Grob gesagt für jemanden mit mittlerer Risikoneigung. Der Fonds zielt auf eine umfassende Wahrnehmung der Wachstumschancen an den internationalen Aktien- und Rentenmärkten ab. Der Anteil des in Aktienfonds angelegten Netto-Teilfondsvermögens kann grundsätzlich max. 75% (Regelaktienfondsquote 55%) betragen. Der Anlagezeitraum sollte sich über mindestens 7 bis 10 Jahre erstrecken.

Die Strategie des Patriarch Select Chance richtet sich an den offensiven und risikofreudigen Investor, der aber trotzdem zumindest eine Reißleine für besonders starke Marktschwankungen wünscht. Der Fonds zielt auf eine umfassende Wahrnehmung der Wachstumschancen an den internationalen Aktienmärkten ab. Der Anteil des in Aktienfonds angelegten Netto-Teilfondsvermögens kann 100% (Regelaktienfondsquote 80%) betragen. Der Anlagezeitraum sollte für einen Zeitraum von mehr als 10 Jahren geplant werden. Seit dem 02.06.2014 wurde eine Anpassung gemäß der Anlagerichtlinien vorgenommen. Ab diesem Zeitpunkt wird der Patriarch Select Chance zusätzlich über die bewährte und beliebte Trend 200-Absicherungssystematik vor stark negativen Marktentwicklungen geschützt. Die Trend 200-Strategie verfolgt keine buy-and-hold-Systematik, sondern trifft ihr Investitionstiming aufgrund der Signale eines bewährten technischen Indikators – der 200-Tage-Linie. In Zeiten von Desinvestition wird die Anlage in ausgewählte Geldmarktfonds „geparkt“ bis wieder ein Kaufsignal durch die 200-Tage-Linie erfolgt und dies eine Reinvestition auslöst.

Die offensive Anlagestrategie ist für Kunden geeignet, die aufgrund der günstigen Kostenstruktur Investments in ETFs (Exchange Traded Funds) favorisieren. Der Fokus liegt auf langfristigen Kapitalgewinn. Bei dieser Anlagestrategie ist die langfristige Ertragserwartung hoch. Der Kunde strebt unter Inkaufnahme hoher Kursschwankungen eine Wertsteigerung an, die deutlich über der Verzinsung von als risikoarm eingestuften Wertpapieren (z.B. längerfristigen Euro-Staatsanleihen erstklassiger Bonität) liegt. Diese überdurchschnittliche Rendite soll in erster Linie durch die Wahrnehmung der Chancen an den Aktienmärkte entstehen. Die Anlagestrategie setzt eine hohe Risikobereitschaft des Kunden voraus. Der Kunde ist bereit, große Risiken aus Kursschwankungen und in bestimmten Marktphasen auch große Verluste in Kauf zu nehmen. Die Anlage erfolgt ausschließlich in ETFs. Beratungsansatz der StarCapital AG: Aktien-ETF-Anteil 100% in der Investitionsphase und Geldmarkt- und Anleihen-ETF-Anteil 100% in der Desinvestitionsphase. Die aktuelle Strategie findet seit 01.07.2018 im Fonds analog zur PatriarchSelect ETF Trend 200 Fondsvermögensverwaltung Anwendung und verfügt somit ebenfalls über die bewährte Trend 200-Absicherung.

Beim Dachfonds Patriarch Classic Trend 200 ist ebenfalls der defensive Investor das klare Zielpublikum. Hier steht der Wertzuwachs des eingesetzten Kapitals im Vordergrund. Größere Wertschwankungen werden zur Erzielung höherer Renditen in Kauf genommen. Die Trend 200-Strategie des Fonds verfolgt keine buy-and-hold-Systematik, sondern trifft ihr Investitionstiming aufgrund der Signale eines bewährten technischen Indikators – der 200-Tage-Linie. In Zeiten von Desinvestition wird die Anlage in ausgewählten Geldmarktfonds „geparkt“ bis wieder ein Kaufsignal durch die 200-Tage-Linie erfolgt. Strategische Asset Allocation bei Investition: Aktienfondsanteil 55 % (+/- 20 %) // Rentenfondsanteil 45 % (+/- 20 %). In der Desinvestitionsphase 100% Geldmarktfonds.

Andere Anbieter im Vergleich

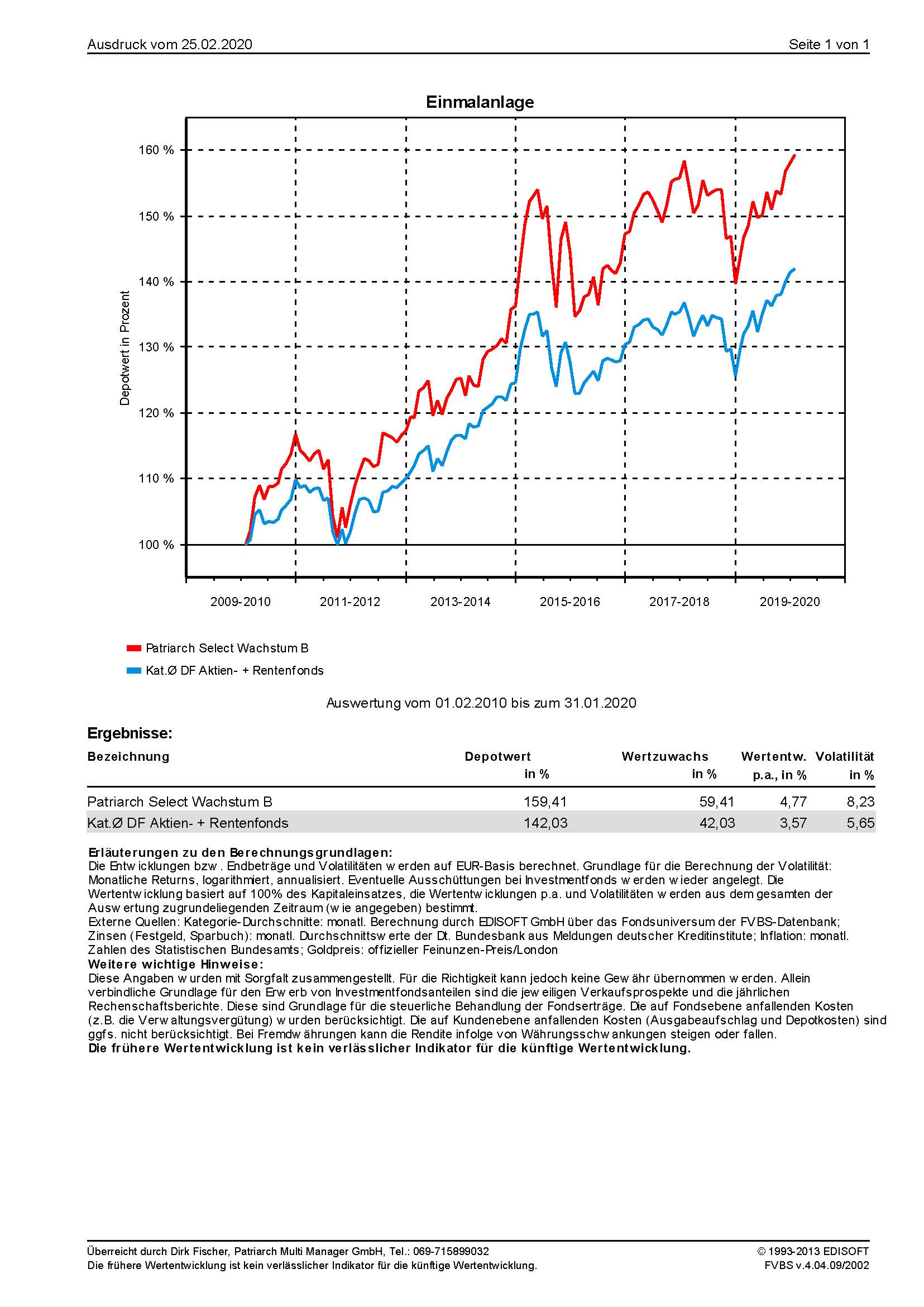

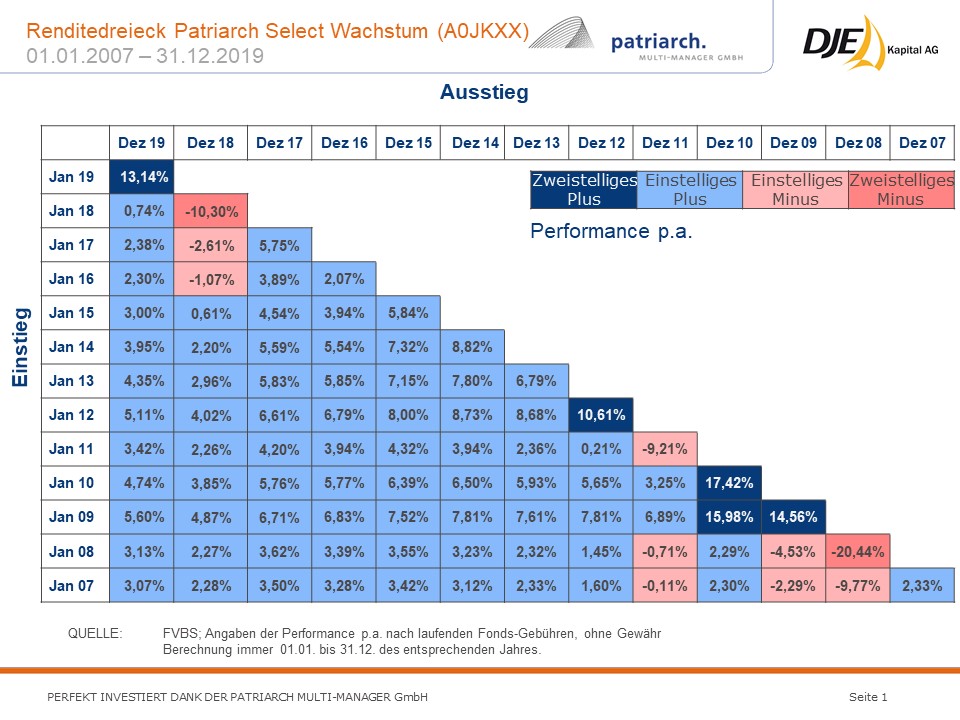

Der systematisch unterschiedliche Aufbau von Dachfonds (exemplarisch die Patriarch Dachfonds Welt) scheint also Sinn zu machen. Vor allem unter Einbezug der Risikoneigung der Anleger machen die Fonds einen guten Eindruck. Doch, wie sieht es im Wettbewerb unter gleichgesinnten Fonds aus? Können die Patriarch Dachfonds auch innerhalb Ihrer Peergroup mithalten? Für ein Urteil kann man als klassischer Dachfonds-Investor das besonders beliebte „Balanced-Mandat“ als Referenzgrad heranziehen. Hier schauen wir uns aus der Patriarch Dachfondspalette den Patriarch Select Wachstum an. Besonders repräsentativ ist der Langfristvergleich über 10 Jahre: Der Fonds weist im Vergleich zum Durchschnitt seiner Peergroup sehr eindeutig eine enorme Outperformance auf. In Zahlen: Statt 59,41% (4,77% p.a.) Wertzuwachs in 10 Jahren nach laufenden Spesen, liegt der Durchschnitt der Peergroup „Dachfonds Aktien + Rentenfonds“ bei lediglich 42,03% (3,57% p.a.) Wertzuwachs nach BVI-Methode (Stichtag 31.1.2020). Das entspricht einem satten Mehrergebnis in Summe von gut 40% für den Patriarch Select Wachstum zum Mittelwert seiner Vergleichsfonds.

Risiko bei Dachfonds?

Besser lässt sich kaum aufzeigen, wozu ein Dachfonds gedacht ist, wenn er so gut seine Aufgabe erfüllt. Ein optimales Verhältnis zwischen Risiko und Rendite, wie es Investoren lieben.

Dachfonds im Stresstest

Geschäftsführer der Patriarch Multi-Manager GmbH

[xyz-ihs snippet=”ratgeber-anforderung”]